Contexto local y externo: lo que hay que saber de este lunes

| Una agenda financiera cargada en el mercado local. Se espera el road show de Neuquén, y más definiciones sobre emisiones provinciales; también la licitación de letras del BCRA en donde la probabilidad -esta vez- de una baja en las tasas es alta, y el jueves el Gobierno saldrá a colocar un Bonac 2017 en pesos y dos Letes en USD (a 91 y 182 días). El dólar estable, acciones selectivas y bonos firmes. En lo externo, mercados mixtos en el comienzo. Noticias corporativas y datos en la mira del lunes. |

Nueva semana, nuevo mes. Mercados comienzan mixtos. Asia en baja, principalmente Japón, ante la inacción del Banco Central la semana pasada y arrastrado por un yen que se apreció a su máximo en 18 meses. Europa, en cambio y aunque refleja algunos rojos, intenta mantenerse en alza; mientras que USA -por ahora- también intenta un rebote tras la caída de la semana pasada. El petróleo, por su parte, con una leve caída que se puede refugiar sin inconvenientes en una toma de ganancias tras la excelente semana pasada. Datos económicos varios (de Europa, China y de la agenda americana), más noticias corporativas diversas eran tema. Entre ellas, desde la mirada positiva de Buffet a Amazon que hacía saltar al papel, hasta la cancelación finalmente de la fusión entre las petroleras Halliburton y Baker Hughes ante la imposibilidad de superar los problemas regulatorios impuestos por EEUU y otros países (ver abajo). Yendo a la región, y antes de lo propio, se hablaba de que Puerto Rico no pagará hoy sus vencimientos de deuda y de la presidenta de Brasil y de su estrategia (con anuncios de medidas sociales) antes de que el Senado pueda aprobar el 11 o 12 de mayo su suspensión.

COLOCACIONES EN LA MIRA

Ahora sí, en lo local, el lunes comenzaba nuevamente con atención en los mercados financieros. Entre lo que debemos agendar esta semana, tendremos el comienzo este lunes del road show para una colocación de deuda de Neuquén -se conoce que las provincias serán activas en el mercado en los próximos meses y se habla de hasta una plaza de títulos provinciales que podría más que duplicarse-, la licitación de letras del BCRA de mañana en las que las presiones para una baja de tasas son fuertes, y la licitación en el mercado interno del Gobierno el jueves.

¿Qué se buscará desde Economía? Seguir cubriendo sus necesidades de financiamiento para el año. Recordemos que tal como se anunció en el programa financiero la semana pasada, entre el déficit primario y los vencimientos de deuda, el total a financiar sumo unos USD 36746 millones. Las fuentes, según se explicó, serán BCRA por unos USD 10.847 millones, FGS y otros organismos públicos por USD 2700 millones, mercado externo (el excedente de la colocación de deuda para pagar a los holdouts) por poco más de USD 7000 millones, y otras emisiones en el mercado interno por unos USD 13000 millones. Además, claramente y más allá de su uso, la licitación descomprime la presión sobre el BCRA y el peso que hoy tiene no sólo para financiar al Gobierno, sino por el stock de letras y los vencimientos altísimos de las próximas semanas.

¿Qué licitará este jueves? Una nueva serie de BONAC 2017 en pesos. Los intereses -pagaderos trimestralmente- serán a una tasa variable equivalente al promedio de las tasas de interés implícitas de las letras del BCRA (Lebac) a 90 días; su amortización será al vencimiento el 9 de mayo del año próximo. También licitará dos Letes (Letras del Tesoro) en USD. La primera a 91 días con vencimiento el 8 de agosto, y la segunda a 182 días y vencimiento el 7 de noviembre. Ambas podrán ser suscriptas en pesos al valor del BCRA3500, o en dólares.

Con respecto a la recepción del mercado, entendemos que tras la demanda recibida en la última colocación (aunque las características fueron diferentes) que fue enfocada principalmente al mercado externo, la emisión de esta semana que tiene como objetivo el mercado local, recibirá una alta demanda. Para tener como referencia, el Bonac se sumará las series similares ya emitidas, aunque con menores plazos. La de mayor vencimiento (el 30-9-16) que también paga tasa variable ajustada a Lebac a 90 días es el A2S6 (con una emisión de unos $ 9000 millones), y TIR hoy del orden del 35.5% anual. Por su parte, las letras del BCRA en USD a 90 días, presentaron una tasa de interés implícita de 0.90% anual en la última colocación. Entendemos que las Letes deberían estar bastante por arriba de esa tasa.

Y si hablamos del BCRA, no olvidemos justamente, la colocación de mañana en donde como dijimos más arriba la presión a una baja en las tasas que recibe hoy la entidad por parte de otros sectores del Gobierno ya es muy visible (la razón indiscutida: la actividad). En la presentación del programa monetario la semana pasada, Sturzenegger, volvió a reafirmar que la inflación es el objetivo de política a seguir y que las tasas se moverán en función de ello. No obstante, ha hablado también recientemente de signos de desaceleración en los precios, que creemos tomará para convalidar una caída en las tasas que podría ser mañana mismo. Ha diferencia de las semanas pasadas, vemos que la probabilidad de una caída en los rendimientos es alta. Seguimos igualmente apuntando a reducciones no muy bruscas, en un escenario en donde el BCRA encontraría algunas limitaciones en el corto plazo. Una de ellas son los fuertes vencimientos de letras a vencer, y que obligan a despertar interés para renovar, sino se quiere volver a empujar el crecimiento de la base hacia arriba. Aunque acá, esta semana, un punto a su favor es la licitación del Tesoro del jueves (ya mencionada). Mañana, como estrategia, el BCRA seguro no tendrá la presión a contraer los pesos en el sistema.

En este marco, y ante la cercanía de un proceso bajista, de muy corto plazo recomendamos aprovechar las tasas altas que aún ofrece el mercado apuntando a Lebacs a plazos mayores a los 35 días, y fideicomisos que nos permiten estirar la duration en estas posiciones.

DÓLAR, ESTABLE

Con respecto al tipo de cambio, la semana terminó con caídas en la semana y en el mes. Movimiento igualmente que era previsible. El minorista cerró en $ 14.5, y en BCRA3500 en $ 14.25. Uno de los datos del viernes, que llevó a cierta caída adicional en el TC, fue la venta por unos USD 424 millones. Claramente la estrategia fue desinflar la cotización para pagar menos por los contratos de dólar a futuro de abril. En concreto, el tipo de cambio proyectamos se mantendrá estable en las próximas semanas, y con un Banco Central que podrá -como lo hizo en la última semana- mostrar cierto mayor protagonismo en la plaza. El piso para el billete creemos se mantiene en $ 14, y un techo en el orden del 15-15,1.

En acciones, por su parte, creemos que la selectividad se mantendrá. Aunque el balance del mes terminó siendo favorable, la semana pasada el mercado mostró cierta corrección, que no descartamos pueda profundizarse de corto plazo. Esto no invalida que sigamos viendo atractivo bajo un horizonte de 6-12 meses.

Por fuera de esto, se mantiene en los temas la posibilidad de un blanqueo, aunque no hay definiciones sobre el plazo. Se habla de que hay coincidencia en hacerlo, pero dentro del PRO dudan en los tiempos; algunos hablan de entrado el segundo semestre del año, y otros directamente esperarían al 2017. El objetivo es conseguir no menos de USD 5.000 millones, y un total de USD 7.000-10.000 millones.

En lo estrictamente económico, poco pero previsible. A los datos industriales débiles conocidos la semana pasada, hoy se hablaba de que la CAME informó que las cantidades vendidas por los comercios minoristas bajaron 6,6% en abril, registrando en el primer cuatrimestre del año una caída de 4,8% frente al mismo periodo del año pasado. Mientras que como otro dato, hoy es tapa de los medios, el aumento de ayer del 10% en las naftas. El cuarto en el año, y acumulando más de un 30% de incremento.

Por último, hoy en una entrevista a Ambito, Todesca -al mando del INDEC- confirmó que el nuevo IPC saldrá el 15 de junio, y se revelará la medición del Producto el 29 de junio. En principio el IPC tomará referencia en CABA y GBA, y después se podrá ampliar. Con respecto a los tiempos, Todesca destacó que «no tenemos un cronograma fijado porque no sabemos si esa ampliación es para ser en su totalidad antes o después de tener una nueva encuesta de los hogares». En tanto, confirmó también que se revisará el PBI. «Básicamente, es algo que fue cuestionado por todo el mundo cuando se puso la nueva base del 2004. Habrá un recálculo de la base, y por lo tanto, de la serie» afirmó. Algo último que entendemos le seguirá poniendo, al menos hasta no definirse, presión a los cupones PBI.

MERCADOS EXTERNOS MIXTOS

Como dijimos al comienzo, la semana -y el mes- iniciaban sin una tendencia del todo clara. Puntualmente, en Japón la caída de la moneda japonesa impactaba negativamente en los papeles relacionados al sector exportador, llevando al Nikkei a arrancar 3.1% abajo la semana. China aunque en el mismo sentido, mostraba una caída menor de 0.2%. En Europa, mientras tanto, Londres e Italia parecían mantener el pesimismo del viernes y perdían 1.3% y 0.1% cada una, pero rebotaban Alemania, Francia y España con avances del 1%, 0.6% y 0.6% respectivamente. Por último, quienes si se mostraban al alza eran los futuros de los índices americanos que ganaban 0.3% en promedio antes de la apertura. Muy de cerca -y mas aún luego de lo observado la semana pasada- se seguía lo que sucedía esta mañana en el mercado de monedas. El dólar volvía a caer desde temprano, mostrando un DXY que perforaba los 93 y operaba en 92.9 a su mínimo de los últimos doce meses. En contraposición, el yen mostraba una apreciación record operando en 106.6, y el euro lentamente se va a acercando a su máximo interanual -1.15- (operaba esta mañana en 1.148). Por último, los rendimientos de los bonos volvían a caer este lunes, tanto europeos como americanos, sin distinción.

Por su parte, sin mucha variación parecía comenzar la semana la cotización del crudo, quien oscilaba entre +/- 0.1% en el arranque. El WTI operaba en USD 45.9 casi a los mismos valores del cierre del viernes, tras recordemos cerrar abril con una recuperación del 22%. Como venimos marcando en las últimas ruedas, el precio se viene sosteniendo -e incluso subiendo- gracias a un contexto de debilidad del dólar, el cual como al resto de los commodities impacta positivamente en los precios. Aunque también ayudaban en parte datos que apuntaban a una caída en la producción de USA. Ahora bien, ya este lunes, había algunos indicadores no tan favorables como trascendidos que sostenían que la OPEP podría haber producido en abril su máximo histórico, impulsado principalmente por un incremento del bombeo de Iran e Irak. El punto aquí, es que el record de producción global se habría dado incluso sin un incremento del mayor productor de la OPEP -Arabia Saudita-, quien se habría mantenido sin crecimiento debido a un compromiso con la fallida reunión del mes pasado en Doha. Esto deja entrever que incluso en mayo la producción a nivel global podría incrementarse, lo que afectaría negativamente a los precios del petróleo.

Desde USA, la semana comenzaba dominada por el plano corporativo, donde los análisis provenían de la convención de Berkshire Hathaway, encabezada por Warren Buffet, llevada a cabo este fin de semana. De hecho, desde allí, se resaltó la ponderación por parte de Buffet a Amazon -que recordemos presentó un excelente balance la semana pasada-, como su advertencia sobre algunos activos en tenencia de los bancos, como una fuerte advertencia sobre el modelo de negocio de la farmacéutica Valeant. Incluso aprovechó para anunciar que Berkshire Hathaway anunció un aumento de las ganancias de un 8.2% en el primer trimestre de 2016. Otro de los temas, sin salir del plano corporativo, era el anuncio de la finalización del acuerdo de fusión entre dos de las tres más grandes compañías de servicios petroleros, Bakerhughes y Halliburton. Las compañías anunciaron ayer, la finalización del acuerdo de fusión que representaba unos USD 28.000 millones. Ambas compañías coincidieron en que la causa de la caída del acuerdo se debió a «aprobaciones regulatorias y condiciones generales de la industria», que apuntaban a principios antimonopólicos impulsados por USA y Europa. Claro está la caída del acuerdo no será libre de costo, Halliburton deberá pagar a Baker Hughes una suma de USD 3.500 millones este mes, por el anuncio realizado en noviembre de 2014.

Por último, y repasando rápidamente el plano político, mañana habrá elecciones primarias en el estado de Indiana, donde los candidatos -demócratas y republicanas- buscaran sellar sus respectivas candidaturas. Si bien matemáticamente no se podrá hablar mañana de un triunfo definitivo de ninguno de los favoritos -Trump desde los republicanos, y Clinton para los demócratas- mañana será fundamental lo que suceda para dar un paso más hacia el objetivo.

Mientras que cambiando un poco de eje, pero no tanto, desde Europa y Asia la semana arrancaba con diversos datos de la agenda económica. Desde China más temprano, se conoció que el sector manufacturero creció en abril por segundo mes consecutivo aunque menos a lo esperado. El dato era fundamental, ya que recordemos el gobierno chino anunció un cambio de estrategia para el crecimiento de los próximos cinco años, basándolo en el sector manufacturero y de servicios, dejando atrás la estrategia de crecimiento basado en el comercio exterior. Es por esto un débil dato desde uno de los sector pilares para el crecimiento económico, volvió a despertar esta madrugada algunos temores acerca de la capacidad de china de cumplir con su objetivo de crecimiento superior al 6.5% anual. Desde Europa, el dato conocido del sector industrial también dejaba señales mixtas. Si bien las fábricas mostraron un leve repunte en abril, el crecimiento del sector aún se mantiene débil. Lo positivo del dato es que muestra que la producción se desaceleró a un ritmo menor al esperado, aunque este se mantiene particularmente bajo a pesar de que los precios se mantienen muy bajos.

De la región, no podemos no hacer mención al anuncio de default realizado ayer por Puerto Rico. En un discurso televisado, Alejando Garcia Padilla anunció que no se pagarán los bonos por USD 422 millones que vencían ayer, correspondientes a las notas del Banco Gubernamental de Fomento (BGF). Con este anuncio, Puerto Rico anunció su primer default en su historia. A su vez se anunció el anuncio de la «ley de moratoria», que lo que busca proteger el pago de los servicios básicos a los puertorriqueños.

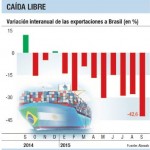

Por último, desde Brasil, se está cada vez mas cerca de conocerse la decisión del Senado acerca si acepta o no tratar el impeachment de Dilma Roussef. Recordemos esto podría suceder la semana próxima -se apunta al 11 o 12 de mayo- lo que dejaría automáticamente a la actual presidenta suspendida por 180 días hasta tanto se conozca si se procede o no con la destitución definitiva del cargo. En este contexto, Rousseff en un último intento por evitar su suspensión, acusó a sus opositores de intentar recortar gastos sociales y atacar la legislación laboral vigente. Mientras tanto la presidenta anunció mejoras para los trabajadores, como así también un incremento en los planes sociales, en un intento de conseguir consenso popular antes del tratamiento en el Senado. Por último volvió a sostener que «resistirá hasta el final del impeachment».

Fuente: Portfoliopersonal.com